En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Biais psychologique de l'effet de disposition

Dans la vie quotidienne et encore plus en trading, accepter d’avoir tort peut être une étape difficile. Elle fait partie de l’Effet de disposition.

Véritable biais psychologique important, beaucoup de trader débutant tombe dans son piège. Comment y remédier ?

Sommaire :

- Comment apparaît l’effet de disposition ?

- Comment surmonter l’effet de disposition ?

- Exemple concret pour vaincre ce biais psychologique

Comment apparaît l’effet de disposition ?

L’effet de disposition est un état comportemental propre à la finance et plus particulièrement au trading.

Tous les traders ont fait un jour les frais de cet effet paradoxal qui oscille entre la peur et l’espoir.

L’effet de disposition consiste pour un trader à clôturer trop tôt un trade gagnant et trop tard un trade perdant.

Cet état comportemental est largement influencé par les aspects phycologiques engendrés par le stress du trading.

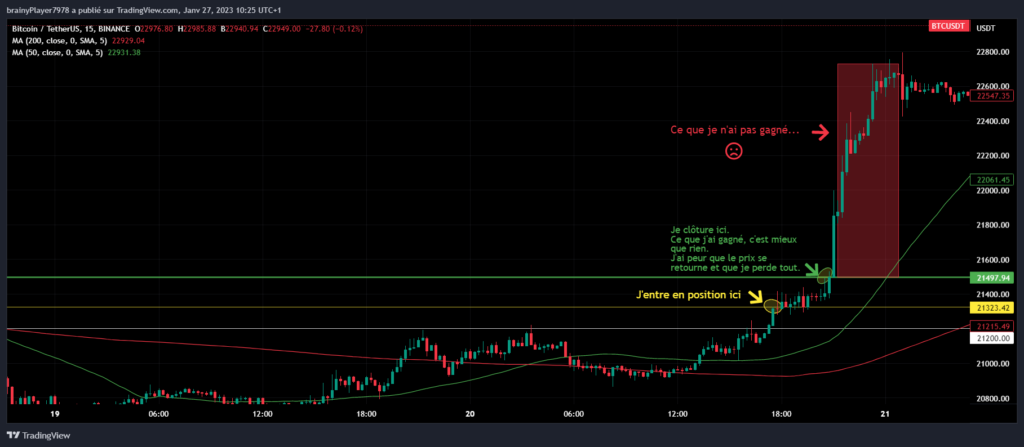

Par exemple, un trader prend position à l’achat sur un actif.

Le niveau d’entrée correspond au point « 0 » de l’évolution future du prix :

Logiquement, au-dessus de ce niveau, la position est perçue comme gagnante. Or en dessous, elle est en perte.

Toutefois, ce qui constitue une erreur de débutant est de laisser ses émotions prendre le pas sur la raison et les faits concrets pourtant prouvés par l’analyse graphique.

En effet, les néophytes ont tendance à laisser place à l’euphorie lorsque le le prix évolue en gain de plus en plus en gain.

Le trader entre alors dans un cercle vicieux.

En effet, plus l’euphorique augmente, plus la peur de tout perdre augmente. Ainsi, plus il souhaitera encaisser rapidement ses profits.

Les arguments récurrents à ce type de situation sont « il vaut mieux avoir ces gains sur son compte que de risquer de les perdre » ou « c’est toujours ça de gagner ».

Poussé par l’euphorie et la peur, le trader clôture ainsi son trade gagnant… alors que le prix continue d’évoluer dans le bon sens.

Cela engendre un manque à gagner parfois conséquent et un gain relativement dérisoire par rapport à ce qu’il aurait pu être si le trader avait laisser courir sa position jusqu’au point d’objectif.

Cet exemple est également valable dans le sens inverse.

Plus le prix évolue en perte et moins le trader souhaitera clôturer sa position, « dans l’espoir » que le prix reparte ensuite dans le bon sens.

Cet état paralyse le trader qui refuse alors de voir l’évidence et retarde au maximum l’inévitable à savoir encaisser des pertes et culpabiliser de s’être trompé.

L’espoir pousse le trader à conserver sa position jusqu’à ce qu’il perde une grosse partie de son capital.

Comment surmonter l’effet de disposition ?

L’effet de disposition se traduit par un comportement paradoxal vis à vis d’une situation donnée qui paralyse le trader ou au contraire le pousse à agir prématurément.

Bloqué entre la peur et l’espoir, il existe pourtant des solutions pour éviter l’effet de disposition et gérer ce genre d’émotions.

La première étape consiste à être conscient de cet état de fait.

Prendre conscience que les émotions régissent notre comportement lors d’un trade est l’un des meilleurs moyens de lutter.

Psychologiquement, il est également important de basculer dans la positivité.

Ainsi, au lieu de s’accrocher au fait qu’il s’agit d’une perte si la position est clôturée, penser au contraire que le capital est libéré d’une situation dangereuse.

De même, lors d’un trade gagnant, il est important de ne pas penser aux pertes possibles si le prix se retourne mais aux gains que le trade peut encore engendrer.

Graphiquement, il est aussi très important de réaliser une analyse complète avant de prendre position.

Le trading n’est pas un jeu de hasard. Il s’agit au contraire de récolter tous les indices à la manière d’un enquêteur afin de savoir si le prix va monter ou descendre.

Les erreurs sont possibles mais grâce à un money management strict, les pertes peuvent être maîtrisées grâce à un stop loss par exemple.

De même pour les trades positifs, une analyse graphique permet de fixer des objectifs de prix à atteindre pour clôturer et encaisser les gains optimaux.

Exemple concret pour vaincre ce biais psychologique

Vaincre ces biais psychologiques n’est pas une chose facile.

En effet, le cerveau humain est constitué pour maîtriser le corps par le biais d’émotions dans le but de le protéger.

De ce fait, il choisira toujours le chemin le plus rapide vers la sécurité.

Ainsi, en cas de gain, il ordonnera logiquement de prendre les profits rapidement. En cas de perte, il enverra des signaux d’espoir pour éviter la déception.

Pour remédier à ce problème, une solution indispensable : l’automatisation.

L’automatisation ou semi-automatisation est utilisée par les plus grands traders.

Warren Buffet est connu pour automatiser toutes ses positions de telle sorte qu’il les laisse courir jusqu’à ce qu’elles se clôturent et respectent son analyse et sa prise de risque.

Par automatisation, il s’entend, l’utilisation de stop loss, de stop suiveur, de take profit, de niveau d’objectifs clairs, etc…

Ces outils procurent plusieurs avantages aux trader :

- Ils obtiennent des repères visuels, ce qui permet de les situer par rapport à la situation. Les traders peuvent réagir avec des éléments factuels et non plus des émotions ;

- Ces outils sont une sorte de garde-fou contre le stress. Alors que les objectifs de gain et de perte sont déterminés, ils rassurent et limitent l’influence des émotions ;

- Les outils d’automatisation fixent les niveaux de pertes et de gains que les traders sont capables d’atteindre. Ces derniers sont donc conscients de ces limites et acceptent plus facilement les différents scénari.

Ces outils ne doivent jamais être déplacer. Il s’agit ici de faire confiance à sa stratégie et à son analyse.